春天,正是踏青的好时节。兆信基金2021年春季报告会也如约而至,今年,我们相聚茅山,以“乘风破浪会有时,风物长宜放眼量”为主题,意在传达,在市场风浪起伏时,学会驾驭风浪,利用风浪,并希望通过报告会,引导各位投资者,应该如何运用长期的眼光去看待好的投资。

以下为本次报告会主要内容回顾,欢迎阅读。

兆信基金运行报告 | 王汉源

兆信基金副总经理王汉源向各位投资者带来了基金行业的发展情况及兆信基金运行报告。

近两年在居民储蓄大搬家,资产配置转型的浪潮中,不论是公募基金还是私募基金都迎来了非常蓬勃的发展阶段。目前市场上的机构投资者已经形成了由公募基金、险资、私募基金所主导的三足鼎立的局面。

相较于公募基金,私募基金策略更为丰富。根据融智的数据,在近一年的周期里,私募的八大策略均录得了正收益。

接下来,王总重点介绍了兆信所有公开产品的表现。我们把兆信飞翔5号全周期的六个阶段进行回溯分析,拉长时间看,无论是震荡、上涨、下跌每一个周期均能跑赢市场,从整体看,产品最后实现了相对于沪深300、上证综指的超额阿尔法,同时我们的策略也在不断的迭代,产品的回撤控制水平相较于之前也在不断优化。

此外,数据显示,目前选择兆信的绝大多数投资人都是相对专业、高素养的超高净值人群,这也与我们兆信基金期待与坚持长期主义的专业伙伴相向而行的初衷是一致的。在管理人和投资者共同成长的过程中,通过各位投资者从不同的视角带给我们好的意见和建议,也帮助了我们在策略上不断进步和提升。

兆信基金的战略及管理 | 侯雨欣

兆信基金执行总裁侯雨欣延用去年春报会他演讲的主题“兆信基金的战略与管理”,希望从一个相对不变的角度,带大家更全面的认识和了解兆信基金。

看待一个管理人,业绩代表了过去,策略和观点代表了现在,而投资本就是一件面向未来的事,管理人对未来的思索,战略的规划是有一定长期性的,也是需要去重点关注和了解的。

对冲基金的机制存在一定的权力义务关系的不对等,对于管理人而言,分享收益但不承担风险。这样的机制导致了管理人有内在的动力去突破管理的边界,去做一些集中押注式的投资,也导致了基金投资人的最直接痛点。

☞战略定位

在对冲基金行业,兆信基金的战略定位分成两个层面:第一是不做什么;第二是做什么。

首先我们“不做什么”,我们的投资风格与持仓不会过度集中,不押注某一行业及标的,这是其一;其二,不急功近利,不参与深度的市场博弈(如追逐热点,炒概念等)。

而我们要做什么呢?侯总说:“对于对冲基金来说,我们需要平衡好收益、长期性以及规模三者之间的关系。”

☞策略定位

关于对冲基金,兆信基金选择以研究为基础,运用多种工具,基于宏观对冲的多空策略。这是兆信基金基于对冲基金的发展趋势、自身特质基因的一次战略选择。

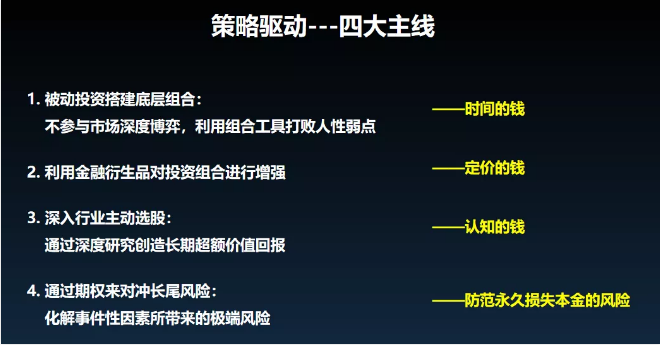

该策略的四大主线如下图所示:

侯总认为,这样的策略能够很好的优化长期性、收益以及规模三者之间的关系。时间的钱决定策略的长期性、定价的钱和认知的钱使该组合的收益得以满足、而我们所用的工具,即时间的钱(被动投资工具)和定价的钱(金融衍生品增强),使我们的收益并不会因为规模的扩大而减少。

☞交易

对对冲基金来说,兆信基金对交易的要求分为两点:第一,抓住交易中的主要矛盾为先,再精益求精;第二,在交易过程中,心态的调节和按摩,通过工具的使用让自己舒服一点。

最后侯总提到了兆信基金的团队建设。首先对冲基金行业的核心在于少数人,需要在平常完成储备;其次,不为补人而补人,注重雇主品牌的建设;最后储备人才是长期的过程。

投资面向未来,管理人的未来也就意味着投资人的未来。

深度研究的意义 | 张可&白杨

首先,兆信基金高级研究员张可从投资的“难”与“易”中,向大家说明专业机构究竟能为投资者做什么。

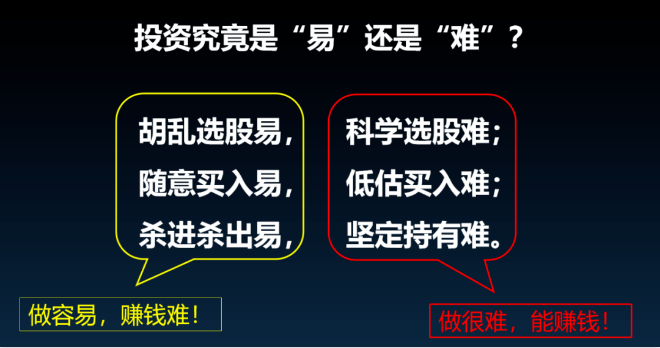

股票投资的三个关键环节:选股、买入、持有。这三个环节中“难”和“易”的地方,如下图所示。

股票投资表面看似乎就是一“买”一“卖”,非常容易。但实际上随意“买”“卖”容易,赚钱却很难。专业的分析和研究虽然做起来不容易,但却是赚钱的不二法门。作为专业机构,我们能做的,就是帮助普通投资者科学选股、低估买入、坚定持有,最后为投资者创造超额收益。

随后高级研究员白杨向大家解释了深度研究的意义。

美国规模最大基金管理人彼得·林奇说:“寻找十倍股的最佳地方就是在你的身边。”

而什么样的机会常在我们身边呢?研究员白杨认为:食品饮料或许是个很好的选择。宏观维度看,食品饮料行业是永续经营,人们离不了一日三餐;中观维度看,随着生活水平不断进步,其中结构性消费升级需求也不断交替涌现。

二者结合,无论是时间还是景气度,都值得投资者长期重点关注。

他以公司目前正在深度研究的奶酪和高端白酒为例,根据不断调研获取的数据统计,跟踪价格和经销商交流动销情况,加以说明了上述观点。

白杨说道,“非专业投资者无法清晰预测公司业绩变化,也容易受到非基本面信息影响。而基金管理人,通过深度研究,可以更前瞻判断行业变化趋势,准确洞察公司发展情况,从而摒除干扰,抓住价值投资的真谛。”

乘风破浪会有时 风物长宜放眼量 | 杨世翔

最后,兆信基金总经理杨世翔向大家阐述了今年春报会主题“乘风破浪会有时,风物长宜放眼量”的用意。

杨总认为与其随波逐流对短期热点做预测,不如和大家一起梳理投资的底层逻辑。因为“有道无术,术尚可求;有术无道,必止于术。”

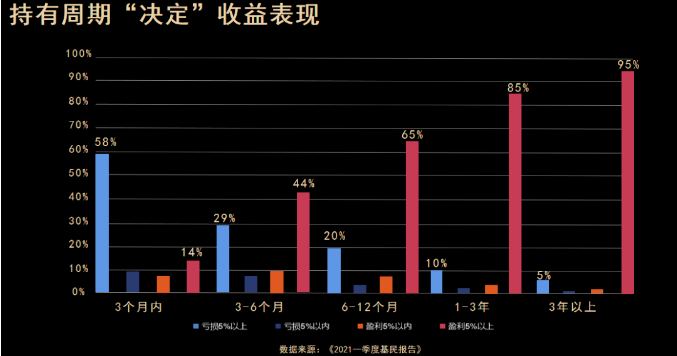

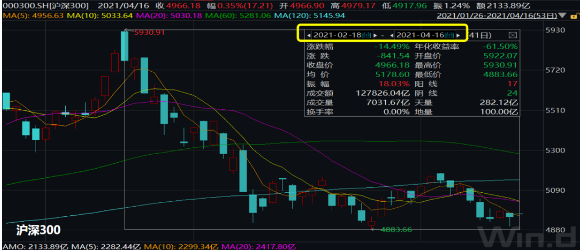

所谓K型复苏,是指富人偏好买风险资产,穷人偏好买安全资产。春节后行情的急转直下,给了所有人当头一棒。如下图所示。

很多悲观的人预测今年走势会和2018年(下图)相似,指数经历从年头上涨,然后迅速下跌,不断调整,屡创新低,并在最低收盘的大熊市行情。

那么2021年是否会重蹈2018年的覆辙?

我们认为:市场不可能出现2018年极端行情。

为什么这么说?有以下五点论证:

1、证监会易会满主席的最新发言中提到“A股市场总体的杠杆风险可控”;

2、当前监管机构的监管水平不可同日而语;

3、投资者结构变化。更多的投资者通过投资机构进入资本市场,更加理性和专业;

4、随着注册制改革的推进,中概股的回归,上市公司结构向最具活力的方向转变;5、从资金面上看,增量资金驱动,居民的财富配置转移大趋势刚刚开始。

那么2021年的市场是什么样的?

我们知道中国是疫情控制最早,经济复苏最早,货币政策空间最大的主要经济体,可是从静态来看,我们A股的估值水平却是全球主要股市中市盈率最低的。

作为价值投资的践行者要相信两点:第一,相信社会进步,企业成长;第二,相信价值回归。

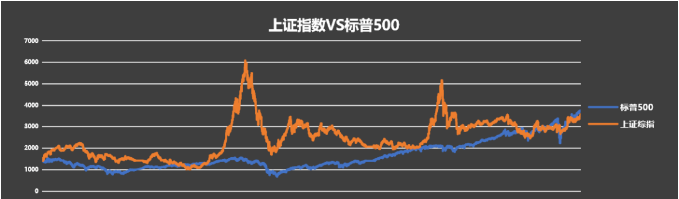

我们再来看看核心指数:

长期看,指数每年保持10%左右的增速稳步上涨,底部逐渐抬高,走出慢牛行情,是大概率事件。慢牛行情,不代表不波动,而是不会出现大涨大跌,不会出现过去的牛短熊长。

那么问题来了,价格波动(净值波动),是不是风险呢?整体来看,市场有两种赚钱的方法:一种赚博弈的钱,极可能血本无归;另一种是赚时间的钱,定价错误的钱(利用波动)、认知的钱,虽然漫长且曲折,但大概率是可以到达胜利的彼岸。

因此价格波动(净值波动)并不代表风险,永久损失本金才是真正的风险。兆信的战略选择,其本质就是我们选择赚确定性的钱,我们相信,只要不犯错误,慢就是快!

接受波动是否意味忽视风险管理?

“当然不是。”杨总说。做好风险管理,是兆信基金进行风险投资的前提!

首先,事前风控要大于事后风控。每一个策略制定完成后,要对整个交易模型未来可能遇到的各种场景进行事前的压力测试。

第二,逻辑风控要大于价格风控。对于买入后下跌的标的,要自问投资逻辑是否有错误,坚定“止错不止损”。

第三,巧用工具大于机械止损。当大家看不到风险时,学会买一张诺亚方舟的船票。当风险来临时,学会用低成本的避险工具,将有利于自己的状态凝固住。

投资本身是反人性的,我们认为,风险管理的本质其实就是做好“反人性”的抉择。

我们要成为怎样的投资者?

杨总认为,可用三字概括:戒、定、慧

何为戒?频繁买卖,追涨杀跌,小道消息,内幕交易等行为不可取。

何为定?坚持做正确的事情,坚持价值投资!保持理性,赢在心态!

何为慧?在长期主义的道路上,与伟大格局者同行,与优秀的企业共同成长,做时间的朋友。

戒行为,定心态,慧格局,做到以上,相信一定可以利于不败之地!

当下行情,该如何抉择?

市场在变,生态在变,我们也要因变而变!今年市场很难出现单边大涨或单边大跌,需要宽幅的震荡整理去消化很多问题。应对之策,就是敌进我退,敌驻我扰,敌疲我打,敌退我追!

最后杨总说,“投资的本质,其根本目的是为了盈利、财富增值,还是为了知识的提升,专业的成长?我比较赞成的是,收获幸福,更加长寿健康,体会人生美好。希望各位投资者,投资长虹,并在幸福的道路上乘风破浪!”

最后,到场嘉宾合影留念,2021年兆信基金春季报告会圆满结束!

我们明年再见!